Vay vài triệu đồng trên 5 App, sau 6 tháng đã trả nợ vay lên 600 triệu đồng và nợ tiếp 300 triệu đồng đang gây xôn xao dư luận. Điều đáng nói, cá nhân này vay nặng lãi qua App nhưng trả qua ngân hàng. Trách nhiệm của ngân hàng đến đâu khi để dòng tín dụng đen chảy qua tài khoản của các ngân hàng?

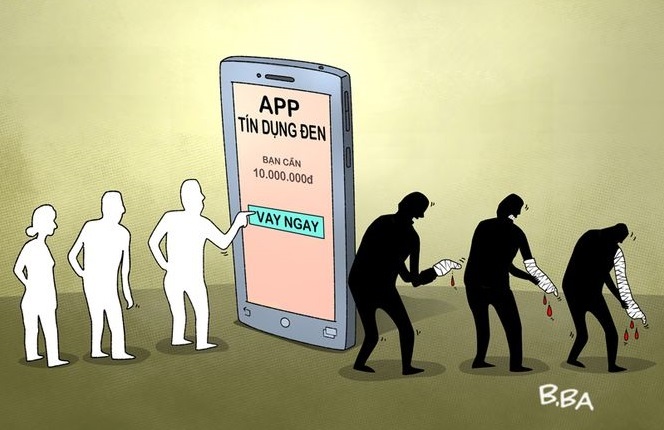

Vay vài triệu đồng qua App tín dụng đen, “gánh” nợ hàng trăm triệu đồng

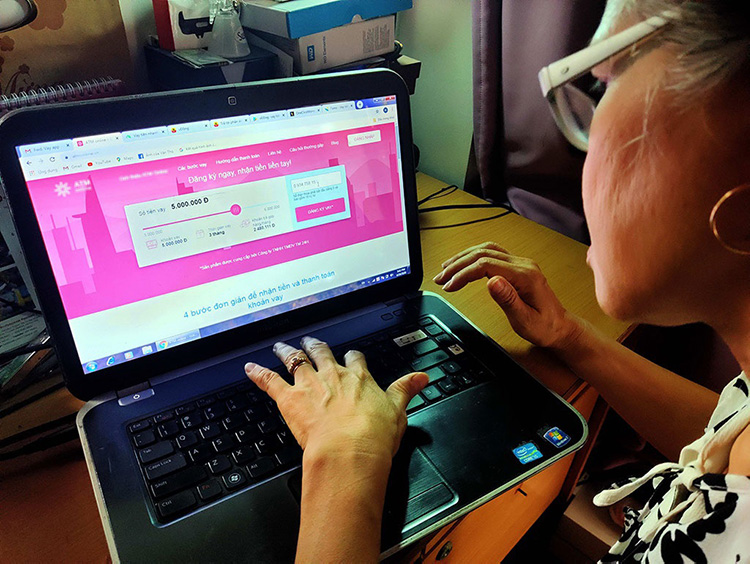

Theo đơn khởi kiện, bà Lâm Thị Tố Oanh, ngụ tại thị trấn Phong Phú, huyện Tây Sơn, tỉnh Bình Định: Khoảng tháng 9/2020, bà đã đăng ký và vay 5 App (App: hopevay, vaytinnhanh, vitienloi, heyvi, kaka…), mỗi App với số tiền 2 triệu đồng.

Tuy nhiên, thực chất bà chỉ nhận được số tiền tôi đa là 1,3 triệu đồng cho khoản vay 2 triệu đồng, với thời hạn vay 1 tuần kể từ ngày nhận được tiền vay.

Do thời gian quá ngắn, nên đến hạn bà Oanh không có khả năng thanh toán. Từ đó, mỗi App vay giới thiệu cho bà Oanh App khác (App mới) để trả nợ cho App cũ.

“Trong thời gian này, tôi và người thân liên tục nhận được các cuộc gọi và tin nhắn đe dọa từ các số điện thoại lạ nên tôi phải đăng ký các App được giới thiệu để đảm bảo an toàn cho bản thân và gia đình”, bà Oanh đề cập trong đơn khởi kiện.

Đến nay, bà Oanh đã rơi vào vòng xoáy, không còn khả năng chi trả vì số tiền lãi đã lên tới cả hàng trăm triệu đồng.

Tổng cộng, chỉ trong 6 tháng bà Oanh đã trả hơn 600 triệu, và còn nợ hơn 300 triệu đồng. Đáng chú ý, trong quá trình trả nợ, mỗi lần thanh toán tiền gốc và lãi, App đã hướng dẫn bà Oanh chuyển tiền qua số tài khoản tại 2 ngân hàng có chi nhánh tại TP HCM. Tổng số tiền mà bà Oanh đã chuyển cho 2 ngân hàng từ tháng 9/2020 cho đến nay là: 342 triệu đồng và 12,1 triệu đồng.

Điều đáng nói, những tài khoản đứng tên bà Oanh tại 2 ngân hàng này được mở lại không được sự đồng ý của bà – theo đơn khởi kiện.

Chính vì vậy, bà Oanh đã làm đơn kêu cứu tới các cơ quan chức năng, đồng thời khởi kiện 2 ngân hàng ra Tòa án nhân dân Quận 1, TP.HCM để yêu cầu hoàn lại số tiền bà đã chuyển như đã nêu trên. Đồng thời, yêu cầu các ngân hàng kể trên đóng các tài khoản đứng tên bà Oanh tại các ngân hàng này.

Nghi vấn “tiếp tay” và trách nhiệm của ngân hàng?

Việc vay tiền qua App lãi suất cắt cổ không phải đến bây giờ mới xuất hiện, mà theo thống kê của Cục Cảnh sát Hình sự (Bộ Công An), hình thức này hiện đang phát triển rất nhanh và rất khó kiểm soát ở Việt Nam, lãi suất cho vay thậm chí lên tới 1.400%/năm.

Vì vậy, câu chuyện của bà Oanh “sập bẫy” tín dụng đen khi vay qua App không phải là cá biệt.

Chưa bàn đến câu chuyện có hay không “ngân hàng mở tài khoản của khách hàng khi chưa được sự đồng ý”, quan trọng hơn đó là việc dòng tín dụng đen chảy qua tài khoản ngân hàng như trường hợp của bà Oanh đang làm dấy lên nghi ngại về việc có hay không ngân hàng “bắt tay” với App tín dụng?

Theo sao kê của tài khoản ngân hàng VCB của bà Oanh, người phụ nữ này đã thực hiện 158 giao dịch trả tiền cho các app cho vay nặng lãi với tổng giá trị hơn 451,8 triệu đồng đến các tài khoản 90200XXXXXXX Lam Thi To Oanh (WOORI) Woori Bank Viet Nam.

Trong các công văn phản hồi Woori Bank – một trong số TCTD bà Oanh khởi kiện cho biết, “Woori Bank không tham gia và/hoặc tiếp tay cho bất kỳ ứng dụng cho vay nặng lãi nào.

Woori Bank đã và đang thực hiện các biện pháp hữu hiệu cần thiết để ngăn chặn hành vi lợi dụng của các ứng dụng cho vay nặng lãi để gây hại đến người dân Việt Nam.

Trong mọi trường hợp phát hiện có dấu hiệu vi phạm pháp luật hoặc có hành vi đáng ngờ, chúng tôi đã và sẽ ngay lập tức báo cáo cơ quan có thẩm quyền theo đúng quy định của pháp luật, chấm dứt cung cấp dịch vụ cho các bên liên quan”.

Tuy nhiên, câu trả lời này dường như chưa thực sự “thuyết phục”, bởi theo quan điểm của một số luật sư, ngân hàng không thể “vô can” bởi dòng tiền của các App cho vay nặng lãi là khá đặc thù, khác biệt do với các dòng tiền khác. Các ngân hàng nếu thật sự quan tâm thì có thể phát hiện ra và loại trừ các tài khoản liên quan đến các app cho vay nặng lãi.

Hơn nữa, nếu Woori Bank đã và đang thực hiện các biện pháp hữu hiệu cần thiết để ngăn chặn hành vi lợi dụng của các ứng dụng cho vay nặng lãi để gây hại đến người dân Việt Nam, thì tại sao lại có đến 158 giao dịch trả tiền cho các App cho vay nặng lãi với giá trị 451,8 triệu đồng đến các tài khoản 90200XXXXXXX Lam Thi To Oanh (WOORI) Woori Bank Viet Nam? Woori Bank Viet Nam đã “báo cáo cơ quan có thẩm quyền” chưa? Theo quy định hiện hành, các ngân hàng hàng tháng đều phải có trách nhiệm báo cáo dòng tiền có dấu hiệu đáng ngờ, bất thường với Ngân hàng Nhà nước.

“Công an sẽ không thể xử lý được các App tín dụng đen dù chúng ta đã có luật xử lý hành chính và xử lý hình sự nếu như ngân hàng vẫn cho phép các App “kí sinh”. Người dân chỉ biết nộp tiền vào ngân hàng, từ đó tiền chạy đi đâu ra nước ngoài hay trong nước,… chỉ có ngân hàng mới biết. Vì vậy, muốn dẹp được cho vay tín dụng đen qua App trước hết phải làm “sạch” dòng tiền tại ngân hàng”, một luật sư nêu nhấn mạnh.

Chuyên gia tài chính TS.Nguyễn Trí Hiếu thì cho rằng, việc dòng tín dụng đen chảy qua tài khoản ngân hàng hay ví điện tử không chỉ bắt gặp tại Việt Nam mà trên thế giới cũng có hiện tượng này. Và ngân hàng không phải chịu “bất cứ trách nhiệm nào”.

“Có nhiều hình thức để nhóm tín dụng đen nhận được tiền từ khách hàng, kể cả qua ngân hàng hay ví điện tử hay qua đường bưu điện,… và ngân hàng hoàn toàn không có trách nhiệm gì nếu việc mở tài khoản cho cá nhân hay tổ chức nào đúng quy định.

Tất nhiên, không loại trừ trường hợp ngân hàng “cấu kết” với thành phần lừa đảo và trong trường hợp này, khách hàng phải chứng minh được, từ đó tùy theo mức độ để quy trách nhiệm cho các ngân hàng”, ông Hiếu nhấn mạnh.

Liên quan các giao dịch lớn, giao dịch bất thường, chuyên gia tại Học viện Ngân hàng cho biết, ngân hàng thực hiện báo cáo theo chính sách phòng chống rửa tiền của Ngân hàng Nhà nước. Ví dụ, ngày nào khách hàng A cũng chuyển vào tài khoản B 1 tỷ đồng, hay chuyển đều đặn 500 triệu,… Đây mới là những giao dịch buộc phải báo cáo.

Chưa kể vay qua App, mỗi lần thanh toán giá trị giao dịch thường nhỏ so với mặt bằng hiện nay. Vì vậy, nếu như tất cả các giao dịch chỉ 10 triệu hay 20 triệu các ngân hàng đều mang ra “mổ xẻ” kiểm tra và báo cáo thì rõ ràng không hợp lý.

“Ngay cả những chủ tài khoản bán hàng online 1 ngày tài khoản có thể nhận tới hàng trăm giao dịch chuyển tiền thanh toán, trả nợ,… và các giao dịch này thường có giá trị không cao. Trong những trường hợp này, ngân hàng không thể mang ra kiểm tra được.

Chưa kể, nhiều cá nhân, tổ chức có tới cả 10, 20 tài khoản ngân hàng nếu như các giao dịch được “cắt ra” tại các ngân hàng khác nhau thì ngân hàng kiểm tra thế nào?”, vị này dẫn chứng.

Hiện nay, việc kiểm soát dòng tín dụng đen chảy qua tài khoản ngân hàng khi giá trị giao dịch nhỏ là “không thể ngăn chặn” được – theo vị chuyên gia này.

Và để làm được điều đó, Ngân hàng Nhà nước cần phải có hướng dẫn điều chỉnh để hoạt động cung cấp dịch vụ của các ngân hàng theo hướng không cho các App như vậy mở tài khoản, giao dịch qua các ngân hàng, để hạn chế tình trạng tín dụng đen phát triển. Hình thức kiểm soát có thể là qua đăng ký kinh doanh, tội phạm công nghệ cao,…