Các chuyên gia nhận định nguy cơ vỡ nợ trái phiếu dần hiện rõ đặt biệt là trái phiếu bất động sản và khuyên các F0 không nên tìm kiếm lợi nhuận bằng mọi giá.

Tại buổi đối thoại với chủ đề “Cá nhân đầu tư trái phiếu doanh nghiệp: Nhận diện và ứng xử với rủi ro” do Tạp chí Kinh tế Việt Nam tổ chức ngày 30/8, các chuyên gia cho rằng nhà đầu tư cá nhân nên thận trọng trước việc huy động trái phiếu ồ ạt của các doanh nghiệp.

Tại buổi đối thoại, ông Đỗ Ngọc Quỳnh, Tổng Thư ký Hiệp hội Thị trường Trái phiếu Việt Nam cho biết thị trường trái phiếu 10 năm qua của Việt Nam có tốc độ tăng trưởng 30% và là một trong những cao nhất châu Á. Trong ba năm gần đây, việc huy động trái phiếu doanh nghiệp thậm chí có lúc vượt quy mô huy động từ trái phiếu chính phủ.

Riêng trong 7 tháng đầu năm, dữ liệu công bố của Sở Giao dịch Chứng khoán Hà Nội (HNX) và Ủy ban Chứng khoán Nhà nước (SSC) cho thấy có 376 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị phát hành đạt 235.094 tỷ đồng, tăng gần 31% so với cùng kỳ năm 2020. Kênh huy động trái phiếu được nhiều doanh nghiệp ưu tiên lựa chọn.

Các chuyên gia tại buổi hội thảo đều đưa ra nhận định rằng thị trường trái phiếu đang rất nóng, một số nhà đầu tư cá nhân đã có sự dịch chuyển từ tiền gửi sang thị trường trái phiếu doanh nghiệp vì bị hấp dẫn bởi lãi suất cao. Chẳng hạn lãi suất tiền gửi trung bình của ngân hàng từ 6% – 7%/năm, trong khi lãi suất trái phiếu doanh nghiệp có lúc lên đến 14%/năm.

Song, các nhà đầu tư cá nhân lại không quan tâm nhiều đến chỉ số xếp hạng tín dụng của các doanh nghiệp cũng như hiệu quả hoạt động của đơn vị phát hành trái phiếu.

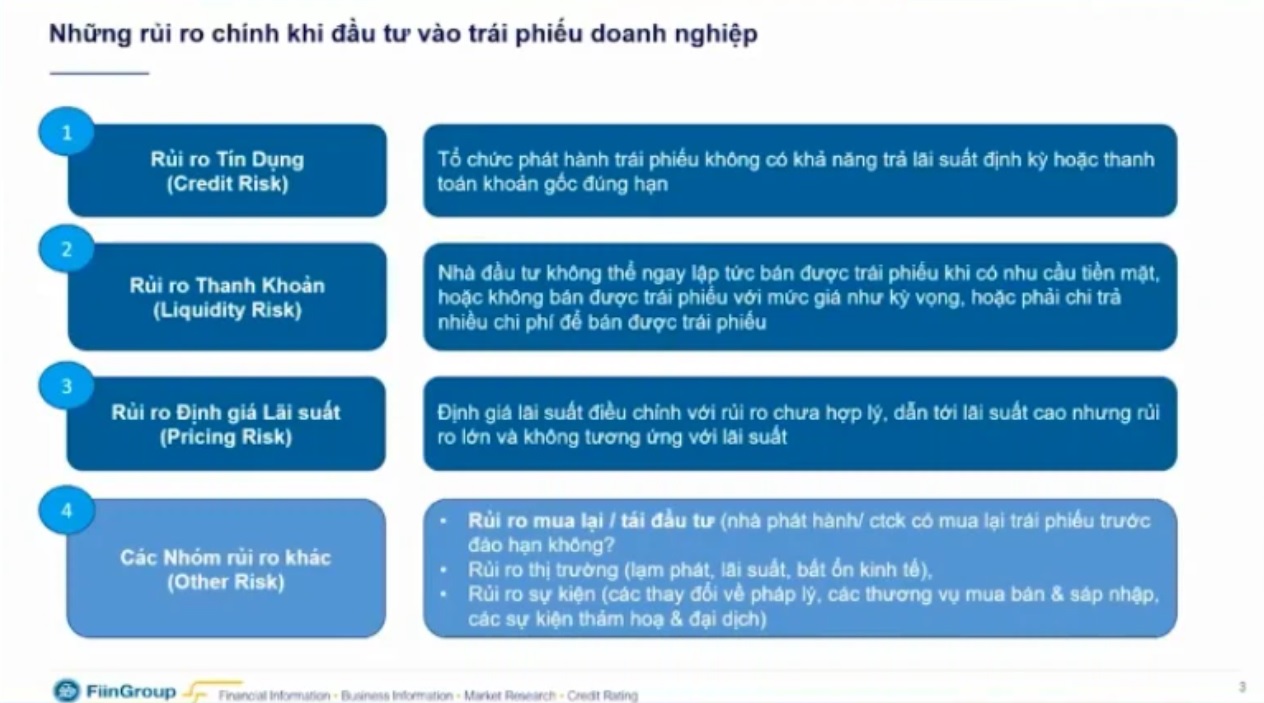

Việc rót vốn vào trái phiếu cũng dễ tiềm ẩn nhiều rủi ro, trong đó có 4 rủi ro chính nhà đầu tư có thể gặp phải mà đại diện Fiin Group đưa ra là rủi ro tín dụng, rủi ro thanh khoản, rủi ro định giá lãi suất và các nhóm rủi ro khác.

Với vấn đề trên, các chuyên gia đặt câu hỏi liệu nền tảng pháp lý đã chưa đủ chức năng để bảo vệ quyền lợi nhà đầu tư hay chưa? Hay các công ty phát hành, các trung gian tài chính đã giúp tối ưu quyền lợi của nhà đầu tư chưa và liệu nhà đầu tư cá nhân đã có đủ kiến thức và kỹ năng để đánh giá rủi ro?

Luật sư Trương Thanh Đức, Giám đốc Công ty Luật ANVI cũng bổ sung thêm bất lợi đối với nhà đầu tư cá nhân khi đầu tư trái phiếu doanh nghiệp còn là sự bất cân xứng thông tin giữa hai bên mua và bán.

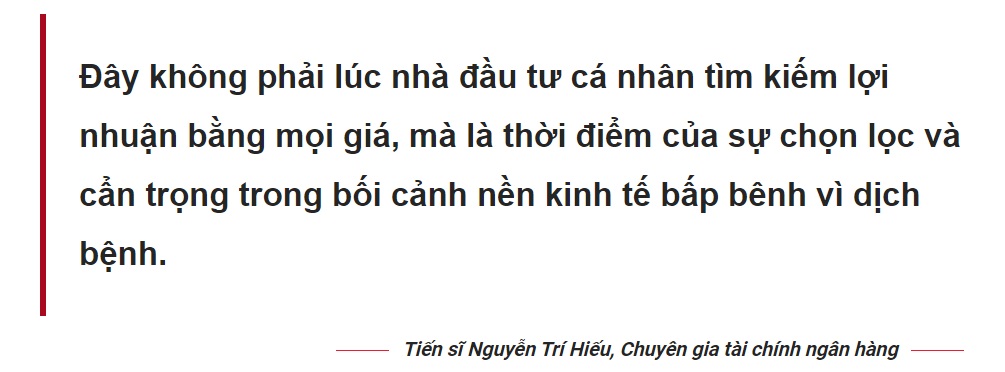

Ở khía cạnh khác của vấn đề, Tiến sĩ Nguyễn Trí Hiếu, Chuyên gia tài chính ngân hàng cho rằng đây không phải lúc nhà đầu tư cá nhân tìm kiếm lợi nhuận bằng mọi giá, mà là thời điểm của sự chọn lọc và cẩn trọng trong bối cảnh nền kinh tế bấp bênh vì dịch bệnh.

Tiến sĩ cũng đưa ra lời cảnh báo với nhà đầu tư rằng “nguy cơ vỡ bom nợ trái phiếu dần hiện rõ, đặc biệt là trái phiếu bất động sản”.

Số liệu 6 tháng đầu năm cho thấy, doanh nghiệp bất động sản là đối tượng phát hành chiếm 24,8% tổng khối lượng phát hành riêng lẻ, chỉ xếp sau con số 42,3% của các tổ chức tín dụng.

Các chuyên gia cũng lưu ý với nhà đầu tư cá nhân không mua trái phiếu thông qua chào mời của các tổ chức cung cấp dịch vụ (như công ty chứng khoán, ngân hàng,…) khi chưa tìm hiểu kỹ về tình hình tài chính của doanh nghiệp phát hành và các điều kiện, điều khoản của trái phiếu.

Đôi lúc, các tổ chức cung cấp dịch vụ này phân phối trái phiếu doanh nghiệp không có nghĩa là họ đảm bảo an toàn cho việc đầu tư vào trái phiếu, chuyên gia cho hay.

Các tổ chức này chỉ là doanh nghiệp cung cấp dịch vụ, hưởng phí dịch vụ từ doanh nghiệp phát hành mà không chịu trách nhiệm về việc doanh nghiệp có hoàn trả được gốc, lãi trái phiếu khi đến hạn hay không. Rủi ro vỡ nợ trái phiếu vẫn là rủi ro của doanh nghiệp phát hành.

Do đó các nhà phân tích khuyên nhà đầu tư, đặc biệt là nhà đầu tư cá nhân nên tìm hiểu kỹ doanh nghiệp, chỉ số tài chính của doanh nghiệp.

Chủ tịch FiinRatings Nguyễn Quang Thuân gợi ý các nhà đầu tư nên sử dụng hai chỉ số là khả năng chi trả nợ gốc (nợ vay/EBITDA) và chỉ số khả năng chi trả lãi vay EBITDA (EBITDA/chi phí lãi vay) để đánh giá năng lực của doanh nghiệp phát hành.