Công ty cổ phần Cảng Sài Gòn vừa công bố thông tin cho đại hội bất thường vào ngày 18/9 tới, trong đó có liên quan đến khả năng cảng SP-PSA được ngân hàng xoá nợ 66,9 triệu USD.

Công ty cổ phần Cảng Sài Gòn (UPCoM: SGP) sẽ tổ chức đại hội đồng cổ đông bất thường vào ngày 18/9 tới.

Theo đó, doanh nghiệp này vừa công bố tờ trình điều chỉnh kế hoạch kinh doanh năm nay theo hướng giảm lợi nhuận do dự tính đầu tư thêm 18 triệu USD vào Công ty TNHH Cảng quốc tế SP-PSA.

Cụ thể, SP-PSA là công ty liên doanh giữa 3 cổ đông gồm Cảng Sài Gòn (36%), Tổng công ty Hàng hải Việt Nam – VIMC (15%) và Công ty PSA Việt Nam (49%).

Dự án cảng SP-PSA được đầu tư, đưa vào khai thác từ năm 2009, với tổng chi phí đầu tư là 240 triệu USD, trong đó, cổ đông PSA góp 31,1 triệu USD bằng tiền, phía cổ đông Việt Nam góp 32,4 triệu USD bằng quyền sử dụng đất, vay dài hạn từ các ngân hàng nước ngoài là 158 triệu USD và vay từ ba cổ đông là 33 triệu USD.

Năm 2014, cảng SP-PSA đã vay thêm từ phía PSA Việt Nam 14,4 triệu USD để thanh toán cho các ngân hàng đã cho vay trong đợt tái cấu trúc khoản vay lần thứ nhất.

Tại ngày 30/6/2021, dư nợ gốc từ các ngân hàng cho vay là 109,9 triệu USD, lỗ lũy kế là 127,9 triệu USD.

Dựa trên ước tính kết quả hoạt động kinh doanh và dòng tiền trong những năm tiếp theo, cảng SP-PSA không có khả năng thanh toán nợ gốc và lãi như đã cam kết với các ngân hàng cho vay trong đợt tái cấu trúc lần thứ nhất.

Các cổ đông và ban điều hành đã tiến hành đàm phán, thương lượng với các ngân hàng cho vay từ năm 2019. Cắt giảm khoản vay được xem xét là giải pháp dài hạn tốt nhất cho cơ cấu tài chính của SP-PSA.

Theo kết quả lần đàm phán lần thứ nhất, các ngân hàng cho vay đồng ý xóa bỏ 66,9 triệu USD, tương ứng với 60,87% trên toàn bộ dư nợ gốc, nếu các cổ đông thanh toán cho họ toàn bộ số nợ gốc 43 triệu USD trước tháng 10/2021.

Khoản nợ gốc vay được xóa bỏ sẽ được trình bày là thu nhập khác trên báo cáo tài chính của cảng SP-PSA.

Phần thu nhập khác 66,9 triệu USD sau khi cấn trừ với số lỗ sau thuế còn hiệu lực tại ngày 31/12/2020 là 24,4 triệu USD, phần chênh lệch 42,5 triệu USD sẽ nộp thuế thu nhập doanh nghiệp là 20%.

Số thuế thu nhập doanh nghiệp tạm tính từ nghiệp vụ mua lại khoản nợ này là 8,5 triệu USD, trong đó 75% số thuế tương ứng với 6,4 triệu USD sẽ được thanh toán trong năm nay và 25% còn lại (tương ứng 2,1 triệu USD) sẽ được thanh toán trong năm 2022.

Dự kiến, để mua lại khoản vay và thanh toán số thuế thu nhập doanh nghiệp phát sinh từ nghiệp vụ mua lại khoản vay sau khi trừ đi số tiền cảng SP-PSA hiện có là PSA góp 24,5 triệu USD; Cảng Sài Gòn góp 18 triệu USD và VIMC góp 7,5 triệu USD.

Cảng Sài Gòn dự báo, sau khi tất toán nợ với các ngân hàng, cảng SP-PSA sẽ sửa chữa, bảo trì lại các máy móc thiết bị như cẩu bãi RTG và xe đầu kéo, tuyển thêm nhân sự, đẩy mạnh hoạt động tiếp thị, giảm tỷ trọng khai thác hàng rời…

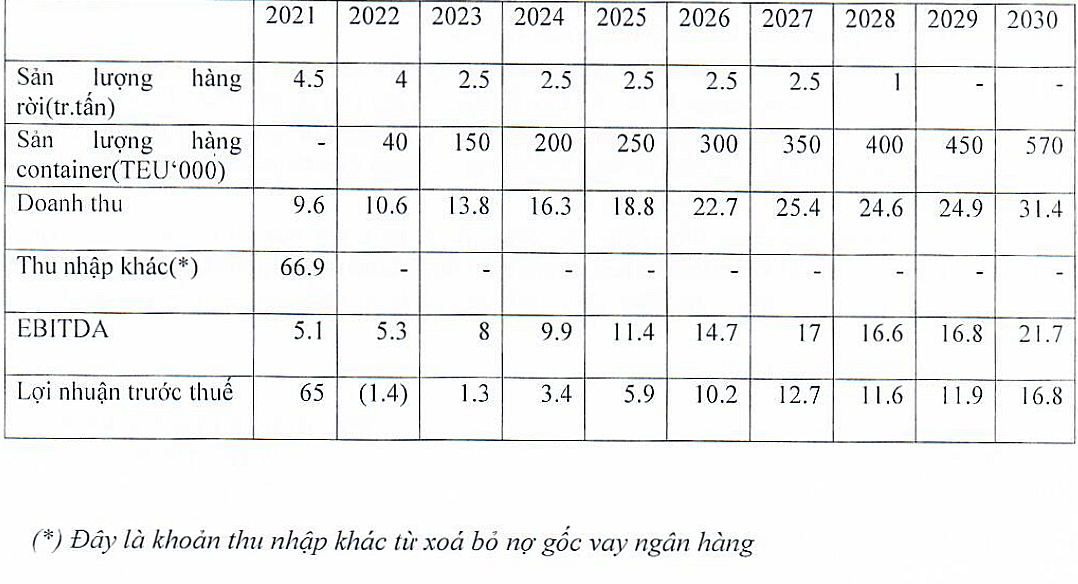

Ước tính về kết quả hoạt động kinh doanh của SP-PSA từ năm 2022 đến năm 2030, công ty này đưa ra mức giá dịch vụ xếp dỡ hàng rời dựa trên các hợp đồng dài hạn với khách hàng mà cảng SP-PSA đã ký kết.

Theo đó, giá xếp dỡ container theo phương án tác nghiệp từ tàu lên bãi cảng và ngược lại dựa trên mức giá sàn hiện tại sau khi đã điều chỉnh tăng 10%/lần trong năm 2020 và năm 2026.

Mức giá được giữ nguyên từ năm 2026 đến năm 2030 sẽ là 63/39 USD cho container 20 feet đầy/rỗng; 94/59 USD cho container 40 feet đầy/rỗng; 103/65 USD cho container 45 feet đầy/rỗng.

Giá xếp dỡ container theo theo phương án tác nghiệp sà lan lên bãi cảng và ngược lại là 6 USD cho container 20 feet còn với container 40 và 45 feet là 10 USD.

Để có thể bắt đầu khai thác container vào năm 2022, chi phí bảo trì, sửa chữa các cầu bãi, xe đầu kéo bị hư hỏng xuống cấp theo thời gian được ước tính cần khoảng 911.000 USD; trong đó, 432.000 USD chi phí sửa chữa được phân bổ vào chi phí trong vòng 5 năm, từ năm 2022 đến năm 2026.

Bảng: Danh sách cổ đông nhà nước, cổ đông lớn tại Cảng Sài Gòn tính đến cuối tháng 6/2021.

|

STT |

Tên cá nhân/tổ chức |

Tỷ lệ nắm giữ (%) |

|

1 |

VIMC |

65,45 |

|

2 |

CTCP BĐS Nghỉ dưỡng Quảng Nam |

9,83% |

|

3 |

VietinBank |

9,07 |

|

4 |

VPBank |

7,44% |

Cảng Sài Gòn dự tính, ưu tiên hàng đầu sau khi cổ đông góp vốn để mua lại nợ, dòng tiền tạo ra từ hoạt động kinh doanh cảng SP-PSA là cho sản xuất kinh doanh.

Các ưu tiên kế tiếp là đầu tư mua sắm tài sản cố định, thanh toán nợ gốc và lãi vay cho khoản vay từ phía PSA là 33 triệu USD năm 2008 và 14,4 triệu USD năm 2014.

Cuối cùng, sau khi hoàn tất thanh toán nợ gốc và lãi vay cho cổ đông PSA, dòng tiền được tạo ra mới dùng để thanh toán cổ tức.

Ngoài ra, cảng SP-PSA sẽ đầu tư nâng cấp hệ thống khai thác cảng biển để khai thác hàng container trị giá gần 700.000 USD vào năm 2022 và đầu tư thêm 3 cẩu bãi RTG trị giá 4,5 triệu USD vào năm 2026.

Sau khi đầu tư các tài sản cố định như trên, từ năm 2023 đến nửa đầu năm 2029, cảng SP-PSA được kỳ vọng sẽ hoàn tất thanh toán 47,4 triệu USD nợ gốc và lãi cho khoản vay từ phía PSA.

Cũng theo dự tính, từ nửa cuối năm 2029 đến năm 2030, cảng SP-PSA sẽ thanh toán cổ tức cho cổ đông Cảng Sài Gòn (ước tính khoảng 9.9 triệu USD).

HĐQT Cảng Sài Gòn cho rằng, việc góp vốn vào cảng SP-PSA sẽ giúp tất toán toàn bộ khoản vay dài hạn với ngân hàng, xóa được 66,9 triệu USD nợ gốc, mang lại hiệu quả về dài hạn cho cổ đông.

Thêm vào đó, việc tất toán nợ với ngân hàng cũng giúp cảng SP-PSA được tự do quyết định dòng tiền và kế hoạch kinh doanh hàng năm kể từ thời điểm các bên góp thêm đủ số tiền 50 triệu USD để tái cơ cấu như trên nhằm nắm bắt các cơ hội kinh doanh mà không bị hạn chế bởi các điều khoản ràng buộc như hợp đồng vay hiện tại.

Về Cảng Sài Gòn, sau khi hoàn tất việc góp vốn sẽ đánh giá lại việc trích lập dự phòng tài chính đối với khoản lỗ lũy kế của công ty liên doanh SP-PSA.

Đơn vị này ước tính sẽ cần trích lập tài chính thêm 20,7 tỷ đồng trong năm nay sau khi hoàn tất góp vốn và sẽ tiếp tục trích lập nếu công ty SP-PSA lỗ sau thuế trong các năm tiếp theo. Chi phí tài chính này sẽ làm giảm lợi nhuận của Cảng Sài Gòn.